Bienvenidoae! Imagina poder obtener una radiografía completa y precisa de la salud financiera de una empresa en un solo vistazo. Un documento que te diga exactamente lo que se tiene, lo que se debe y cuál es su verdadero valor intrínseco en un momento concreto. Esa herramienta existe y es, sin duda, uno de los pilares de la gestión empresarial: el Balance de situación.

Desde mi visión a lo largo de los años, es el típico Estado Financiero que en el sector startupil dejamos siempre de lado, no le prestamos especial atención pero que con el paso de los años (y el ejercicio de la actividad) se ha convertido en una de las herramientas fundamentales en mi día a día. Quizá el hecho de trabajar con startups más asentadas y grandes tenga algo que ver, pero es una herramienta que por muy pequeña que sea tu empresa debes saber manejar y leer perfectamente.

Tanto si eres un estudiante que se enfrenta por primera vez a este concepto, como si eres un CEO o CFO que lo utiliza a diario para tomar decisiones estratégicas, con este artículo intentaré ofrecerte una visión completa. Desglosaremos desde sus fundamentos más básicos hasta las claves para interpretarlo como un verdadero experto financiero.

Vuuuuuamos guerrero!!!

¿Qué es un balance de situación?

El balance de situación, también conocido como balance general o estado de situación patrimonial, es uno de los tres estados financieros principales. Su propósito es mostrar la posición financiera de una empresa en una fecha específica, como si fuera una fotografía instantánea de su patrimonio.

El «cuadre» contable

Para entender el balance, primero debemos interiorizar su fórmula esencial, la ecuación sobre la que se construye toda la contabilidad:

Activo = Pasivo + Patrimonio Neto

La lógica básica es la siguiente: todo lo que una empresa tiene (sus activos) ha tenido que ser financiado de alguna manera. Esa financiación proviene o bien de deudas con terceros (el pasivo) o bien de los recursos aportados por los socios y los beneficios generados y no distribuidos (el patrimonio neto). Así de facilito 🤓

Una analogía sencilla sería tu propia economía personal: todo lo que tienes (tu casa, tu coche, tu dinero en el banco – si es que tienes…) o lo has pagado con deudas (la hipoteca, el préstamo del coche) o con tu propio dinero (tus ahorros).

¿Para qué sirve el balance? Objetivos clave

En primer lugar, es una obligación contable. Pero más allá de esa obligación, el balance de situación es una herramienta de gestión de un valor incalculable. Sus objetivos principales son:

- Conocer la estructura patrimonial: Permite ver de un vistazo qué bienes y derechos posee la empresa y cómo se financian.

- Evaluar la solvencia y liquidez: Ayuda a determinar si la compañía tiene la capacidad de hacer frente a sus deudas, tanto a corto como a largo plazo.

- Base para la toma de decisiones: Es un elemento fundamental para decisiones estratégicas como solicitar nueva financiación, planificar inversiones, repartir dividendos o valorar la empresa en un proceso de venta.

Diferencias clave: balance de situación vs. cuenta de resultados vs. flujo de caja

Es crucial no confundir los tres estados financieros principales. Mientras que la cuenta de resultados es una «película» que muestra los ingresos, gastos y el beneficio o pérdida durante un periodo (por ejemplo, un año), el balance es una «foto» de la situación en el último día de ese periodo.

El balance muestra de dónde vienen los recursos y dónde están invertidos. La cuenta de resultados explica cómo se ha generado el beneficio o la pérdida en ese tiempo. Por su parte, el estado de Flujos de caja se centra exclusivamente en el movimiento de dinero, mostrando las entradas y salidas de tesorería.

La estructura del balance de situación: las 3 masas patrimoniales

El balance se organiza en tres grandes bloques o masas patrimoniales. Dentro del activo, las partidas se ordenan de menor a mayor liquidez (lo más difícil de convertir en dinero primero). En el pasivo y patrimonio neto, se ordenan de menor a mayor exigibilidad (lo que hay que devolver más tarde primero).

El activo: lo que la empresa posee y controla

El activo representa todos los bienes, derechos y otros recursos controlados económicamente por la empresa, de los que se espera obtener un rendimiento en el futuro.

Activo no corriente (o activo fijo)

Son aquellos bienes y derechos que la empresa no tiene intención de vender en el corto plazo y que permanecerán en ella por un periodo superior a un año. Incluye:

- Inmovilizado Intangible: Activos no físicos como patentes, licencias de software o fondo de comercio.

- Inmovilizado Material: Activos físicos como terrenos, edificios, maquinaria o vehículos. Su adquisición y mantenimiento se relaciona directamente con el CAPEX.

- Inversiones Inmobiliarias: Inmuebles que se poseen para obtener rentas o plusvalías, no para su uso en la producción.

- Inversiones Financieras a largo plazo: Participaciones en otras empresas o productos financieros con vencimiento superior a un año.

Activo corriente (o activo circulante)

Antiguamente se llamaba circulante o a corto plazo, si hablas con un clásico de las finanzas 👴🏻 seguramente se refiera a él como el circulante. Son los activos que se espera vender, consumir o convertir en dinero en un plazo inferior a un año (dentro del ciclo normal de explotación). Sus principales componentes son:

- Existencias: Materias primas, productos en curso y mercancías listas para la venta. Su gestión es clave y se mide con ratios como la rotación de stock, y se suele valorar con el Método FIFO para la valoración de inventario.

- Deudores Comerciales y otras cuentas a cobrar: Principalmente, el dinero que los clientes deben a la empresa por ventas de productos o servicios. El tiempo que se tarda en cobrar es un indicador vital, lo conocemos como el Periodo medio de Cobro (PMC).

- Tesorería y otros activos líquidos equivalentes: El dinero en caja y en los bancos.

El pasivo: lo que la empresa debe a terceros

El pasivo representa las deudas y obligaciones que la empresa tiene con terceros. Es la financiación ajena.

Pasivo no corriente (deudas a largo plazo)

Son aquellas deudas cuyo vencimiento es superior a un año. Por ejemplo:

- Deudas a largo plazo con entidades de crédito (préstamos hipotecarios, etc.).

- Financiación especializada como el Venture Debt, tan habitual en nuestro sector startupil.

- Deudas con proveedores de inmovilizado a largo plazo.

- Provisiones a largo plazo (obligaciones futuras probables pero de cuantía incierta).

Pasivo corriente (deudas a corto plazo)

Son las deudas que la empresa debe pagar en un plazo inferior a un año. Incluye:

- Deudas a corto plazo con entidades de crédito, como las Pólizas de crédito.

- Proveedores y otras cuentas a pagar. Aquí distinguimos entre Proveedor y Acreedor. Su plazo de pago se mide con otro ratio bastante habitual – el Periodo medio de pago (PMP).

- Deudas con las Administraciones Públicas (impuestos, Seguridad Social).

- Para la gestión de estos pagos a proveedores existen herramientas de financiación del circulante como el Confirming, el Factoring o el Descuento Comercial.

El patrimonio neto: los fondos propios de la empresa

Es la parte residual de los activos de la empresa, una vez deducidos todos sus pasivos. Representa la financiación propia, el valor que pertenece a los socios. Para una empresa, entender sus Fondos Propios es absolutamente crucial.

Se desglosa principalmente en:

- Capital Social: Las aportaciones iniciales (y posteriores ampliaciones) de los socios.

- Prima de Emisión: El sobreprecio que pagan los nuevos socios al entrar en la empresa, cuya función puedes conocer en este articulazo sobre la prima de emisión.

- Reservas: Beneficios de ejercicios anteriores que no se han distribuido como dividendos y se mantienen en la empresa.

- Resultado del Ejercicio: El beneficio o pérdida del año en curso, pendiente de ser aplicado.

Cómo hacer un balance de situación: guía práctica paso a paso

Elaborar un balance no es una tarea que se haga manualmente en el día a día (para eso están los softwares de contabilidad), pero entender su construcción es clave para interpretarlo y para poder revisarlo cuando te enfrentas a uno.

Paso 1: recopilar toda la información contable

Se parte del libro mayor, donde se registran todos los movimientos de las cuentas de la empresa. Necesitarás listados de facturas emitidas y recibidas, contratos de préstamos, escrituras de propiedad, etc.

Paso 2: clasificar cada cuenta en su masa patrimonial

Cada elemento debe ser asignado a su lugar correcto. Por ejemplo:

- «El dinero en la cuenta bancaria» va a Activo Corriente (Tesorería).

- «La furgoneta de reparto» va a Activo No Corriente (Inmovilizado Material).

- «Una factura pendiente de pago a un proveedor a 30 días» va a Pasivo Corriente (Proveedores).

- «Un préstamo bancario a 5 años» va a Pasivo No Corriente (Deudas a L/P).

- «El dinero que aportaron los socios al crear la empresa» va a Patrimonio Neto (Capital Social).

Paso 3: elaborar el documento y verificar la ecuación

Una vez clasificado todo, se suman los importes de cada masa patrimonial. El paso final y crucial es la verificación: el total del Activo DEBE ser exactamente igual a la suma del total del Pasivo más el total del Patrimonio Neto. Si no cuadra, hay un error que debe ser localizado.

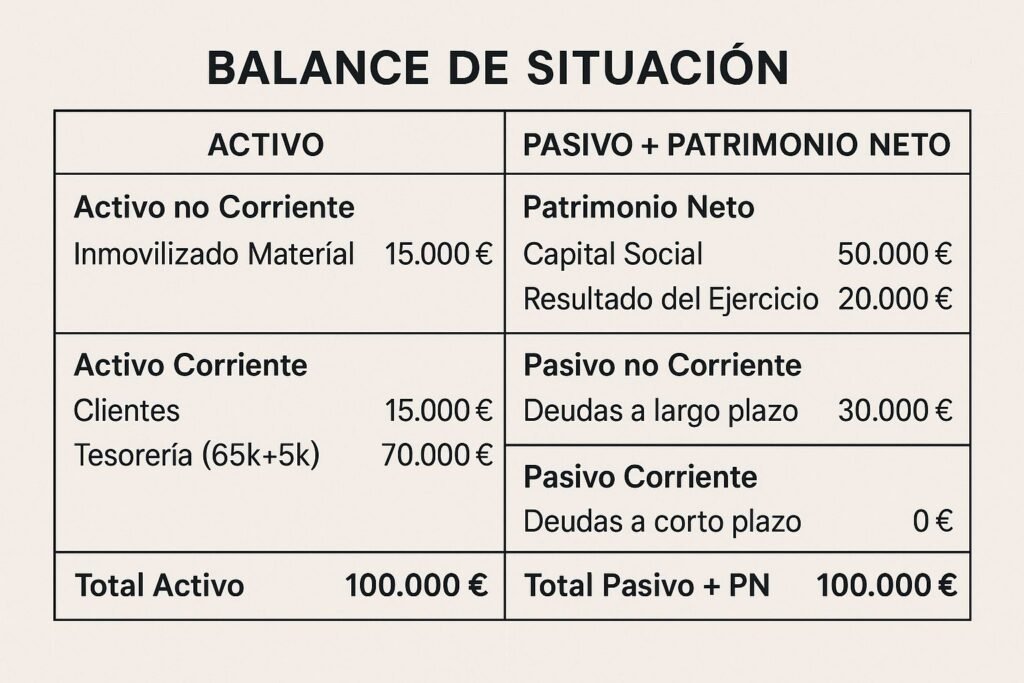

Ejemplo de balance de situación de una empresa

Para ilustrarlo, aquí tienes un balance simplificado:

| ACTIVO | PASIVO + PATRIMONIO NETO | ||

| Activo No Corriente | 60.000 € | Patrimonio Neto | 45.000 € |

| Maquinaria | 40.000 € | Capital Social | 30.000 € |

| Equipos informáticos | 10.000 € | Reservas | 10.000 € |

| Patentes | 10.000 € | Resultado del Ejercicio | 5.000 € |

| Activo Corriente | 40.000 € | Pasivo No Corriente | 25.000 € |

| Existencias | 15.000 € | Préstamo bancario a L/P | 25.000 € |

| Clientes (Deudores) | 20.000 € | Pasivo Corriente | 30.000 € |

| Tesorería (Banco) | 5.000 € | Proveedores | 20.000 € |

| Préstamo bancario a C/P | 10.000 € | ||

| TOTAL ACTIVO | 100.000 € | TOTAL PASIVO + P. NETO | 100.000 € |

Y si quieres profundizar aún más en ejemplos prácticos de Balance:

Visión del CFO: cómo analizar e interpretar un balance de situación

Tener el balance es solo el principio. Como CFO, sé que el verdadero valor reside en su análisis para entender la estrategia, los riesgos y las oportunidades.

Análisis de la estructura: el equilibrio entre masas

Un vistazo rápido nos dice mucho. ¿La empresa tiene una gran inversión en activo fijo? Probablemente sea una industria. ¿Tiene muy poco? Quizás una empresa de servicios. Un endeudamiento muy alto puede ser una señal de riesgo.

Aquí introducimos dos conceptos vitales: el Fondo de maniobra (la parte del activo corriente financiada con recursos a largo plazo) y su relación con las Necesidades Operativas de Fondos (NOF), que nos indican si la estructura financiera de la empresa es saludable.

Ratios de liquidez: ¿puede la empresa pagar sus deudas a corto plazo?

Estos ratios miden la capacidad de la empresa para hacer frente a sus obligaciones más inmediatas. El más conocido es el Ratio de Liquidez (Activo Corriente / Pasivo Corriente). Un análisis más exigente nos lo da el Acid Test o Ratio de Prueba Ácida, que excluye las existencias del activo corriente.

Ratios de solvencia y endeudamiento: ¿cuánta deuda soporta la empresa?

Miden la capacidad de la empresa para hacer frente a la totalidad de sus deudas y su nivel de dependencia de la financiación ajena. Para ello, calculamos el Ratio de endeudamiento y el D/E Ratio o Ratio Deuda-Capital. Para un análisis más preciso, los analistas nos fijamos en la Deuda Financiera Neta (DFN) y la comparamos con la capacidad de generar beneficios, usando el famoso Ratio DFN/EBITDA.

Ratios de rentabilidad: ¿cómo se relaciona el balance con la generación de beneficios?

Aunque la rentabilidad se mide principalmente con la cuenta de resultados, el balance es clave porque los activos son los que generan esa rentabilidad. Por eso existen ratios que conectan ambos estados, como el ROA (Rentabilidad sobre Activos), el ROE – Rentabilidad Financiera (Rentabilidad para el Accionista) y el ROIC (Retorno sobre el Capital Invertido).

Errores comunes al elaborar e interpretar el balance de situación

Incluso los profesionales pueden cometer errores. Aquí están los más habituales:

- No verificar que Activo = Pasivo + PN: El error más básico y delator. Si el balance «no cuadra»…huye

- Clasificar incorrectamente cuentas entre corto y largo plazo: Distorsiona por completo el análisis de liquidez y solvencia.

- Olvidar provisiones o periodificaciones: No registrar obligaciones futuras probables (que son las provisiones contables) o no imputar correctamente ingresos y gastos a su ejercicio (las periodificaciones contables) falsea la imagen fiel de la empresa.

- Analizar un ratio de forma aislada: Un ratio por sí solo no dice mucho. Hay que compararlo con datos de años anteriores (tendencias) y con los de empresas del mismo sector (contexto).

Otras preguntas frecuentes (FAQs) sobre el Balance de Situación

Oficialmente, las empresas deben presentar su balance de situación como parte de las cuentas anuales, por lo que la frecuencia mínima es anual. Sin embargo, para una gestión financiera eficaz, la mayoría de las empresas lo preparan con una frecuencia mucho mayor. Lo más recomendable para el control interno es generarlo mensual o trimestralmente. Esto permite a la dirección detectar tendencias, anticipar problemas y tomar decisiones con información actualizada.

Sí, es posible, y es una señal de alarma muy grave. Un patrimonio neto negativo significa que el total de pasivos (deudas) es superior al total de activos. En otras palabras, la empresa debe más de lo que posee. Esto se conoce como quiebra técnica y es una situación de insolvencia que, si no se revierte rápidamente (normalmente a través de ampliaciones de capital o reestructuración de deuda), puede llevar a la disolución de la sociedad.

No, y esta es una distinción fundamental. El balance muestra el valor contable (o book value) de la empresa, que se basa en el coste histórico de los activos menos su amortización. No refleja el valor de mercado, que es el precio que un tercero estaría dispuesto a pagar por la empresa. El valor de mercado incluye intangibles no registrados en el balance como la reputación de la marca, la cartera de clientes, el talento del equipo o las expectativas de crecimiento futuro, que suelen ser los principales impulsores del valor en muchas compañías, especialmente en startups y empresas tecnológicas.

Se llama «balance» porque siempre debe estar en equilibrio. La estructura del documento se basa en la ecuación contable fundamental (Activo = Pasivo + Patrimonio Neto), lo que significa que la suma total de la columna del Activo siempre debe ser idéntica a la suma total de la columna del Pasivo y el Patrimonio Neto. Este equilibrio o «balance» es la regla de oro que verifica que todos los registros contables están correctamente cuadrados.

La forma más sencilla de entenderlo es con la analogía de la «foto» y la «película».

El Balance de Situación es una foto que muestra la situación financiera y patrimonial de la empresa en un momento concreto (ej. a 31 de diciembre).

La Cuenta de Resultados es una película que muestra el rendimiento de la empresa a lo largo de un periodo de tiempo (ej. del 1 de enero al 31 de diciembre), detallando los ingresos, los gastos y el beneficio o pérdida final.

El balance de situación es mucho más que un documento contable obligatorio. Es una herramienta estratégica FUNDAMENTAL que, si se sabe leer correctamente, ofrece una visión profunda del modelo de negocio, la estructura de financiación y la estabilidad de una empresa.

Dominar su estructura e interpretación te permite pasar de simplemente «ver» los números a «entender» la historia que cuentan. Es la base para un diagnóstico financiero preciso y el punto de partida para tomar decisiones inteligentes que impulsen el crecimiento y aseguren la sostenibilidad a largo plazo. En definitiva, es el lenguaje en el que se escribe la salud de cualquier negocio.

Para seguir profundizando, te animo a que sigas explorando más artículos sobre los conceptos relacionados que hemos mencionado y construye una visión 360º de tus finanzas. Vivan las finanzas carajo!!!

To the moon!!! 🐙