Al momento de evaluar la rentabilidad de un proyecto de inversión, los gestores suelen utilizar diversas métricas para tomar decisiones bien fundamentadas. Dos de los métodos más comunes son la Tasa Interna de Retorno (TIR) y el Payback. Aunque ambos son útiles, se centran en diferentes aspectos del análisis financiero y, por lo tanto, es fundamental entender sus diferencias para aplicarlos correctamente.

En este artículo, vamos a explorar en profundidad cómo funcionan la TIR y el Payback, sus ventajas y desventajas, y cuándo es recomendable usar cada uno en la toma de decisiones de inversión.

Vuuuuuamos guerrero!!!

¿Qué es el Payback?

El Payback o Periodo de Recuperación es un método sencillo que mide el tiempo que toma recuperar la inversión inicial de un proyecto a través de los flujos de caja generados. Es una de las métricas más básicas y se enfoca únicamente en el tiempo, no en la rentabilidad global del proyecto.

A diferencia de la TIR, el Payback no considera el valor temporal del dinero, lo que significa que no descuenta los flujos de caja futuros. Simplemente se enfoca en cuándo los ingresos acumulados igualan la inversión inicial.

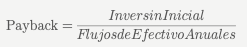

Fórmula del Payback

Para calcular el Payback, basta con sumar los flujos de caja anuales hasta que el valor total acumulado sea igual a la inversión inicial:

Este método se suele utilizar cuando los flujos de caja son constantes. En caso de que los flujos varíen, es necesario sumar los flujos de cada periodo hasta alcanzar la inversión inicial.

Por ejemplo, en startups SaaS solemos utilizar el concepto de CAC Payback que indica cuánto tiempo necesitamos para recuperar el coste que nos supone captar un nuevo cliente.

Comparativa entre TIR y Payback

Si recuerdas la TIR es una métrica financiera que indica la tasa de rentabilidad que un proyecto genera sobre el capital invertido (aquí te dejo el mejor artículo sobre la TIR que encontrarás). Es la tasa de descuento que hace que el Valor Presente Neto (VPN) de los flujos de caja de un proyecto sea igual a cero. En términos más simples, la TIR muestra cuál es la tasa de rentabilidad implícita de una inversión, teniendo en cuenta el momento en que se generan los flujos de caja.

Recordando la fórmula de la TIR:

Donde:

• t es el año o periodo en el que se produce el flujo de efectivo.

• TIR es la tasa interna de retorno, que buscamos resolver.

• Flujo de Efectivot es el flujo de caja neto de la inversión en el periodo t.

Una vez revisados estos conceptos, vamos a meternos en harina con la comparativa. Aunque ambos métodos se utilizan para evaluar la rentabilidad de un proyecto, existen diferencias clave entre ellos que los hacen más adecuados para distintos tipos de análisis.

1. Valor Temporal del Dinero

La TIR tiene en cuenta el valor temporal del dinero. Esto significa que los flujos de caja futuros se descuentan a una tasa de retorno determinada, lo que permite calcular la rentabilidad real considerando factores como la inflación o el costo de oportunidad del capital.

Por otro lado, el Payback no considera el valor temporal del dinero. Solo mide el tiempo necesario para recuperar la inversión, lo que puede ser útil para evaluar la liquidez, pero no para determinar la rentabilidad total de un proyecto.

2. Complejidad del Cálculo

La TIR es más compleja de calcular, ya que requiere el uso de fórmulas iterativas o herramientas como Excel. El Payback, en cambio, es extremadamente sencillo de calcular, lo puedes calcular de cabeza en segundos salvo cuando hacemos escenarios avanzados donde entran infinidad de variables, lo que lo convierte en una opción popular para proyectos pequeños o para inversores que buscan una métrica rápida.

3. Enfoque en la Rentabilidad vs. Enfoque en la Liquidez

La TIR es ideal cuando lo que se busca es maximizar la rentabilidad de la inversión, ya que proporciona una visión completa del retorno esperado sobre el capital.

El Payback, en cambio, se centra en la liquidez. Este método es útil para empresas que priorizan la recuperación rápida del capital invertido, especialmente en entornos con alta incertidumbre o riesgos financieros.

4. Evaluación del Riesgo

El Payback suele ser preferido en situaciones donde se desea minimizar el riesgo, ya que permite a los gestores evaluar qué tan rápido pueden recuperar su inversión. Sin embargo, al no considerar los flujos de caja posteriores al periodo de recuperación, este método puede subestimar la rentabilidad total de proyectos a largo plazo.

Por su parte, la TIR es más útil cuando se analiza el riesgo a largo plazo, ya que mide el rendimiento total de la inversión a lo largo de su vida útil.

Ejemplo Comparativo: TIR vs. Payback

Veamos un ejemplo para comparar ambos métodos.

Inversión A:

• Inversión Inicial: 100.000€

• Flujo de Caja Año 1: 50.000€

• Flujo de Caja Año 2: 50.000€

• Flujo de Caja Año 3: 25.000€

El Payback en este caso sería de 2 años, ya que en los primeros dos años se recuperan los 100.000€ invertidos.

Si calculamos la TIR, aplicando la fórmula iterativa o utilizando Excel como tienes en el artículo que te enlacé, obtenemos una TIR del 21%. Esto indica que, a largo plazo, el proyecto genera una rentabilidad del 21% anual sobre el capital invertido.

Inversión B:

• Inversión Inicial: 100.000€

• Flujo de Caja Año 1: 0€

• Flujo de Caja Año 2: 100.000€

• Flujo de Caja Año 3: 50.000€

En este caso, el Payback también es de 2 años, ya que se recupera la inversión en el segundo año. Sin embargo, la TIR de este proyecto es del 20%, ligeramente inferior a la de la Inversión A, ya que el primer año no generó flujos de caja.

Este ejemplo tan sencillo muestra cómo el Payback no siempre refleja la rentabilidad real de un proyecto, mientras que la TIR proporciona una visión más completa.

Ventajas y Desventajas del Payback

Ventajas:

- Es fácil de calcular.

- Proporciona una visión clara del periodo de recuperación del capital.

- Es útil para evaluar proyectos en entornos de alta incertidumbre o cuando se prioriza la liquidez.

Desventajas:

- No tiene en cuenta el valor temporal del dinero.

- No considera los flujos de caja después del periodo de recuperación.

- Puede subestimar la rentabilidad de proyectos a largo plazo.

Ventajas y Desventajas de la TIR

Ventajas:

- Considera el valor temporal del dinero.

- Proporciona una medida clara de la rentabilidad de un proyecto.

- Es útil para comparar proyectos con diferentes duraciones y estructuras de flujos de caja.

Desventajas:

- Es más compleja de calcular.

- Puede ser difícil de interpretar cuando se comparan proyectos con diferentes estructuras de capital.

¿Cuándo utilizar cada uno?

• Usa el Payback cuando tu objetivo principal sea evaluar la recuperación rápida del capital o cuando estés evaluando proyectos a corto plazo con bajos niveles de riesgo.

• Usa la TIR cuando necesites medir la rentabilidad total de un proyecto y comparar diferentes opciones de inversión, especialmente en proyectos a largo plazo.

Conclusión: TIR vs. Payback

Ambos métodos tienen sus ventajas y desventajas, y el mejor enfoque es usarlos de manera complementaria. Mientras que el Payback proporciona una visión rápida de la recuperación de la inversión, la TIR permite una evaluación más profunda de la rentabilidad. En resumen, creo el Payback es útil para proyectos que requieren una recuperación rápida de capital, mientras que la TIR es más adecuada para decisiones basadas en la rentabilidad total a largo plazo 🤓

To the moon!!! 🐙