Bienvenidoae! En la gestión financiera de una empresa, pocas decisiones tienen un impacto tan transversal como la elección del método para valorar los inventarios. Una de las metodologías más extendidas y aceptadas globalmente es el método FIFO, acrónimo de First-In, First-Out. En el mundo startupil éstas tienen especial importancia en empresas que trabajan con stock como pueden ser los ecommerce.

Su principio es tan lógico como su nombre indica: el primer producto que entra en el almacén es el primero al que se le da salida en una venta. En español, lo conocemos como PEPS (Primeras en Entrar, Primeras en Salir) aunque pocas veces lo verás así la verdad…

Vamos a desglosar este concepto desde su cálculo más básico hasta sus profundas implicaciones estratégicas, demostrando por qué entender el FIFO es fundamental para cualquier directivo financiero.

Vuuuuuamos guerrero!!!

¿Qué es el Método FIFO?

El método FIFO es un criterio contable para valorar inventarios que asume que las primeras unidades de mercancía compradas o producidas son las primeras en ser vendidas. Es MUY importante destacar que el FIFO es un método de flujo de costes, no necesariamente un reflejo del flujo físico real de los productos. Una empresa podría, por logística, vender las unidades más nuevas, pero contablemente registrar la salida de las más antiguas.

Su importancia es capital por una razón principal: impacta directamente en el Coste de Mercancías Vendidas (COGS) en la cuenta de resultados y, como contrapartida, en el valor del inventario final (Stock) que figura en el activo del balance.

Una correcta valoración de inventarios es una piedra angular para determinar la salud financiera de la empresa, ya que afecta directamente al beneficio bruto, la base imponible y la liquidez de la compañía.

Cómo calcular el valor del inventario con el Método FIFO

La mejor forma de entender el método es a través de un ejemplo sencillico.

Imaginemos nuestra querida empresa «Vuamos Guerrero SL» que comercializa un producto y presenta los siguientes movimientos durante un mes:

| Concepto | Unidades | Coste Unitario | Coste Total |

| Inventario Inicial | 100 | 10 € | 1.000 € |

| Compra 1 | 200 | 12 € | 2.400 € |

| Venta 1 | 150 | – | – |

| Compra 2 | 150 | 13 € | 1.950 € |

| Venta 2 | 250 | – | – |

- Paso 1: Registro de entradas y salidas

El primer paso es llevar un control cronológico, similar a una ficha de almacén, para no perder detalle de los movimientos.

- Paso 2: Cálculo del Coste de Ventas (COGS) en cada Venta

Aquí aplicamos la lógica FIFO:

Para la Venta 1 (150 unidades): Se toman las primeras 100 unidades del Inventario Inicial a 10€/ud. (Coste: 100 * 10 = 1.000€)

Se toman las siguientes 50 unidades de la Compra 1 a 12€/ud. (Coste: 50 * 12 = 600€)

COGS de la Venta 1 = 1.000€ + 600€ = 1.600€

Para la Venta 2 (250 unidades): Primero agotamos las unidades restantes de la Compra 1: 150 unidades a 12€/ud. (Coste: 150 * 12 = 1.800€)

Luego, tomamos las 100 unidades necesarias de la Compra 2 a 13€/ud. (Coste: 100 * 13 = 1.300€)

COGS de la Venta 2 = 1.800€ + 1.300€ = 3.100€ - Paso 3: Cálculo del Inventario Final

Las unidades que quedan en el almacén son las últimas que se compraron.

De la Compra 2 (150 unidades) vendimos 100, por lo que nos quedan 50 unidades.

Valor del Inventario Final = 50 unidades * 13€/ud = 650€ - Paso 4: el resultado: impacto en la Cuenta de Resultados y el Balance

COGS Total del Periodo: 1.600€ + 3.100€ = 4.700€

Valor del Inventario Final: 650€ (Este será el valor que aparecerá en el activo del balance).

Margen Bruto: Dependerá del precio de venta, pero el coste asignado a las ventas totales es de 4.700€.

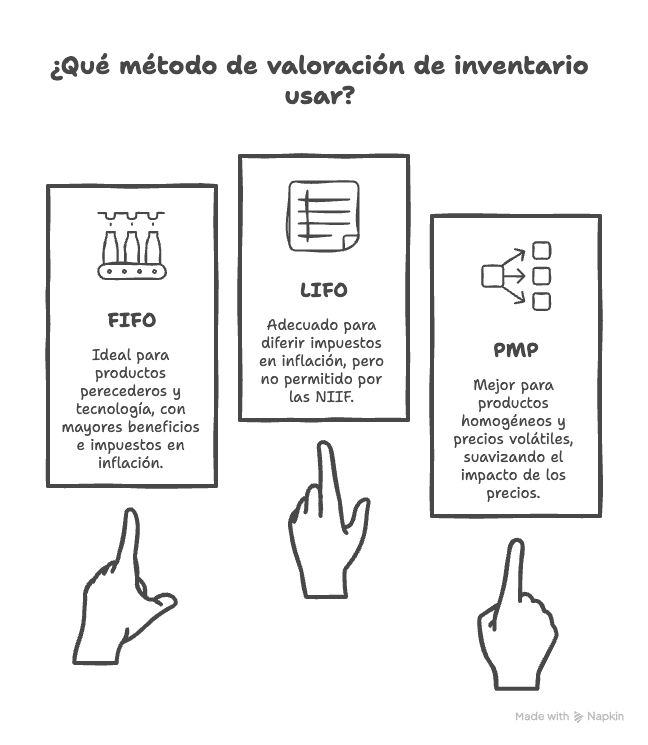

FIFO vs. LIFO vs. PMP: comparativa de lo que necesitas entender

FIFO no es el único método. Para tomar una decisión informada, es crucial compararlo con sus alternativas.

FIFO (PEPS): Primeras en Entrar, Primeras en Salir

Como vimos, asume que se venden las unidades más antiguas. En un entorno de precios al alza (inflación), esto resulta en un COGS más bajo y, por tanto, en un beneficio bruto más alto.

LIFO (UEPS): Últimas en Entrar, Primeras en Salir

Es el método opuesto: asume que las últimas unidades compradas son las primeras en venderse. En un entorno inflacionario, asigna un coste más alto a las ventas, resultando en un menor beneficio y, por ende, una menor carga fiscal. Es importante señalar que el método LIFO no está permitido por las Normas Internacionales de Información Financiera (NIIF).

Precio Medio Ponderado (PMP) o Coste Promedio

Este método calcula un coste unitario promedio de todas las unidades disponibles en el inventario. Cada vez que se realiza una nueva compra, el coste medio se recalcula. Su efecto es suavizar el impacto de las fluctuaciones de precios.

Tabla comparativa: ¿qué método elegir?

| Criterio | FIFO (PEPS) | LIFO (UEPS) | PMP (Coste Promedio) |

| COGS (en inflación) | Más bajo | Más alto | Intermedio |

| Beneficio Bruto (en inflación) | Más alto | Más bajo | Intermedio |

| Impuestos (en inflación) | Más altos | Más bajos | Intermedios |

| Valor Inventario (en inflación) | Más alto (costes recientes) | Más bajo (costes antiguos) | Intermedio |

| Ideal para… | Empresas con productos perecederos, tecnología. Aceptación universal. | (Donde esté permitido) Empresas que quieren diferir impuestos. | Empresas con productos homogéneos y precios volátiles. |

Las aplicaciones del Método FIFO más allá de la contabilidad

La lógica FIFO trasciende los libros contables y se aplica en áreas estratégicas del negocio.

En la gestión de inventarios y logística

El principio FIFO es fundamental en la gestión física de almacenes, especialmente para productos con fecha de caducidad (alimentos, farmacia) o con riesgo de obsolescencia (tecnología, moda). Implementar un sistema físico FIFO (estanterías dinámicas, por ejemplo) asegura que los productos más antiguos salgan primero, minimizando pérdidas y mejorando la rotación de stock.

En la fiscalidad de inversiones (Acciones y Criptomonedas)

En muchos países, incluido España, la regla FIFO se aplica por defecto para calcular las ganancias o pérdidas patrimoniales en la venta de activos financieros homogéneos (como acciones de una misma empresa o criptomonedas) que han sido adquiridos en diferentes momentos y a distintos precios. Al vender una parte de tu posición, Hacienda asume que estás vendiendo las primeras que compraste, lo cual es clave para calcular correctamente los impuestos en la declaración de la renta.

La visión del CFO

Para un director financiero, el método FIFO no es solo una elección contable, sino una herramienta con implicaciones estratégicas.

Impacto en el EBITDA y los Márgenes

En un escenario de inflación, FIFO produce un COGS más bajo porque utiliza costes antiguos. Esto genera un Margen Bruto y un EBITDA más elevados. Si bien esto puede parecer positivo, como CFO debes ser capaz de explicar al consejo y a los inversores que parte de este beneficio es «fantasma» o de tenencia, ya que no refleja el coste real de reposición del inventario.

Efecto sobre los Ratios Financieros Clave

Un inventario final valorado a costes más recientes y altos (efecto del FIFO en inflación) «infla» el valor del activo corriente en el balance. Esto tiene un impacto directo en ratios importantes:

- Ratios de liquidez (como el Current Ratio) pueden parecer más saludables de lo que son.

- El ROA (Retorno sobre Activos) puede verse reducido al aumentar el denominador (activos totales).

- La rotación de activos puede verse alterada.

Toma de decisiones: precios y presupuestos

Una pregunta estratégica clave es: ¿deberíamos fijar nuestros precios basándonos en el coste histórico que nos da el FIFO, o en el coste de reposición actual (más cercano a LIFO)? En mercados con costes de materias primas volátiles, basar los precios en un COGS FIFO puede llevar a erosionar los márgenes reales si no se ajustan con agilidad.

Ventajas y desventajas del Método FIFO

Principales Ventajas

- Aceptación universal: Es admitido tanto por las NIIF como por los US GAAP, lo que facilita la comparabilidad internacional.

- Lógica: Su funcionamiento es fácil de entender y se alinea con el flujo físico lógico de la mayoría de los negocios.

- Reduce la obsolescencia: Fomenta una gestión de inventario que minimiza el riesgo de que los productos se echen a perder o queden desfasados.

- Refleja mayor beneficio: En periodos inflacionarios, presenta una imagen de mayor rentabilidad, lo que puede ser visto favorablemente por inversores.

Principales Desventajas

- Distorsión del Margen Real: En inflación, el beneficio puede estar sobreestimado al no compararse los ingresos actuales con los costes actuales, sino con costes pasados más bajos.

- Mayor carga fiscal: El mayor beneficio contable se traduce directamente en una mayor factura de impuestos en escenarios de precios al alza.

- Complejidad física: En ciertos tipos de almacenes (ej. graneles apilados), implementar un flujo físico FIFO estricto puede ser logísticamente complicado o imposible.

Otras Preguntas Frecuentes (FAQ) sobre el Método FIFO

PEPS significa «Primeras en Entrar, Primeras en Salir». Es el acrónimo en español del método FIFO (First-In, First-Out), un criterio para valorar el inventario asumiendo que las primeras unidades compradas son las primeras que se venden.

No es estrictamente obligatorio en todos los casos, ya que normativas como las NIIF también permiten el uso del Precio Medio Ponderado (PMP). Sin embargo, es el método preferido y a menudo el más práctico para empresas con productos perecederos o tecnológicos. El que no está permitido por NIIF es el LIFO.

En un entorno de inflación (precios de compra al alza), el método FIFO asigna costes más antiguos y bajos a las ventas, lo que resulta en un Coste de Ventas (COGS) menor, un beneficio bruto mayor y, consecuentemente, una mayor obligación fiscal.

Sí, es posible, pero no es una decisión que deba tomarse a la ligera. Un cambio de método de valoración de inventarios se considera un cambio en una política contable. Debe estar debidamente justificado (por ejemplo, porque el nuevo método refleja mejor la realidad económica de la empresa) y sus efectos deben ser revelados adecuadamente en las notas a los estados financieros.

A modo de conclusión, la decisión de usar FIFO, PMP o cualquier otro método permitido debe ser consciente y alineada con la naturaleza del negocio, el entorno económico y los objetivos estratégicos. Entender cómo esta elección impacta en los márgenes, los impuestos, los ratios financieros y la percepción de los inversores es lo que distingue una gestión financiera reactiva de una verdaderamente estratégica.

Para seguir profundizando, te animo a que sigas explorando más artículos sobre los conceptos relacionados que hemos mencionado y construye una visión 360º de tus finanzas. Vivan las finanzas carajo!!!

To the moon!!! 🐙