El D/E ratio o ratio deuda-capital (ratio de endeudamiento) es un indicador financiero que compara la cantidad de deuda de una empresa con el valor de su capital propio o patrimonio. También conocido como “debt-to-equity ratio” en inglés, este indicador muestra cuánto de la estructura financiera de una empresa depende de los fondos de los acreedores (deuda) en comparación con los fondos de los accionistas (equity). En otras palabras, mide la proporción de financiamiento a través de deuda versus capital, lo que proporciona una visión clara sobre la estrategia de apalancamiento y la estructura de financiación de una empresa.

El D/E ratio se utiliza frecuentemente para analizar el riesgo financiero, ya que revela la exposición de una empresa a la deuda en relación con su capacidad de generar beneficios y pagar sus obligaciones. Una relación más elevada de deuda a capital suele indicar una dependencia significativa de la financiación externa, lo cual puede ser ventajoso en ciertos contextos pero también riesgoso si no se gestiona correctamente. Y al revés, muestra una posibilidad de endeudamiento de la compañía. Como siempre, el análisis depende de muchos matices así que metámonos en materia…

Vuuuuuamos guerrero!!!

Cómo calcular el Debt-to-Equity Ratio (D/E)

El cálculo del D/E ratio es muy fácil y se obtiene dividiendo el total de la deuda de una empresa entre el patrimonio de los accionistas. Por tanto, para obtener los datos tendrás que ir al balance de la sociedad. La fórmula básica es:

1. Deuda Total: Este valor incluye toda la deuda de la empresa, que abarca tanto el pasivo corriente (deudas a corto plazo) como el pasivo no corriente (deudas a largo plazo).

2. Patrimonio de los Accionistas: El capital o equity incluye el valor del capital aportado por los fundadores, el dinero recaudado mediante la emisión de acciones y las ganancias retenidas, es decir, los beneficios acumulados que no se han distribuido como dividendos y se reinvierten en la empresa. Por norma general suele coincidir con los Fondos Propios de la sociedad.

Ejemplo de Cálculo

Si una empresa tiene una deuda total de $300 millones y un patrimonio de los accionistas de $100 millones, su D/E ratio será = $300M / $100M = 3

Este valor significa que, por cada dólar invertido en equity, la empresa tiene $3.00 de deuda. Una relación de 3.0 implica una estructura de capital orientada hacia la deuda, lo que puede ser positivo o negativo dependiendo de la industria y los planes de crecimiento de la empresa.

(Más abajo te dejo un ejemplo práctico con una comparativa vs el ratio de endeudamiento).

Interpretación del D/E Ratio: ¿Qué significa un valor alto o bajo?

Como siempre, depende. La interpretación del D/E ratio varía dependiendo de la industria y el contexto financiero. Sin embargo, existen ciertos patrones generales:

• D/E Ratio Alto: Un D/E ratio elevado indica que la empresa depende fuertemente de la deuda para financiar sus actividades. Si bien el apalancamiento puede potenciar los retornos para los accionistas cuando la empresa tiene un buen desempeño, también aumenta el riesgo de insolvencia en tiempos de dificultades económicas. En sectores como el inmobiliario o la construcción, donde es común operar con muchísimo apalancamiento (ratios de deuda elevados), un D/E alto puede ser estándar, pero en sectores más estables, un D/E alto puede interpretarse como una señal de alto riesgo.

• D/E Ratio Bajo: Un ratio bajo sugiere una menor dependencia de la deuda. Esto puede ser positivo, ya que implica un menor riesgo financiero; sin embargo, también podría significar que la empresa no está aprovechando las ventajas del financiamiento externo. Los inversores pueden considerar que la empresa está siendo demasiado conservadora y no está invirtiendo en oportunidades de crecimiento. O que no está optimizando el apalancamiento para mejorar la rentabilidad del capital.

¿Por qué es importante el D/E Ratio en el análisis financiero?

El D/E ratio es crucial en el análisis financiero por varias razones. Primero, es un indicador clave de la solvencia y estabilidad de una empresa. Como hemos visto, un D/E ratio elevado puede indicar que la empresa depende fuertemente de la deuda para financiar sus operaciones, lo que implica mayores pagos de intereses y mayores riesgos en períodos de recesión económica o disminución de ingresos. En estas situaciones, las empresas con alto D/E ratio pueden enfrentar dificultades para cumplir con sus obligaciones, afectando su solvencia y credibilidad ante los acreedores.

Por otro lado, el ratio también permite evaluar la eficiencia en la gestión del capital. Si el D/E ratio es demasiado bajo, puede significar que la empresa no está aprovechando adecuadamente el financiamiento externo, lo cual puede limitar su capacidad de crecimiento. La deuda ofrece ciertos beneficios, como la deducción fiscal de los intereses, y en algunas industrias es más rentable que emitir capital nuevo, que suele ser más costoso. Así, este ratio proporciona un balance entre riesgo y oportunidad, ayudando a los inversores a determinar si una empresa tiene una estructura de capital equilibrada.

Ventajas y Desventajas del Financiamiento mediante Deuda vs. Capital

El D/E ratio proporciona una perspectiva sobre los pros y contras de financiarse mediante deuda o capital:

Ventajas de financiarse con deuda:

- Beneficio Fiscal: Los intereses pagados por la deuda son deducibles de impuestos, lo cual puede reducir la carga fiscal de la empresa.

- Apalancamiento: Un uso adecuado de la deuda puede amplificar los retornos para los accionistas sin diluir el control de la empresa.

Desventajas del Financiamiento con Deuda:

- Obligaciones de pago: La deuda conlleva pagos de intereses y devolución del capital, lo cual aumenta los costes fijos.

- Riesgo de insolvencia: En momentos de inestabilidad financiera, una empresa con mucha deuda puede enfrentar problemas para cumplir sus obligaciones.

Ventajas del Financiamiento con Capital:

- Mayor flexibilidad financiera: Al no haber obligaciones de pago fijo, la empresa puede mantener sus recursos en períodos de baja actividad.

- Menor riesgo de quiebra: Con una menor carga de deuda, la empresa está mejor protegida frente a fluctuaciones del mercado.

Desventajas del Financiamiento con Capital:

- Costes Más Altos: Emitir capital es más caro que obtener deuda, ya que diluye el valor de las acciones existentes y la propiedad de los accionistas.

- Dilución de Control: Con más accionistas, el control de los fundadores o propietarios originales disminuye.

| Financiación con deuda | Financiación con capital | |

| PROS | Beneficio fiscal Posible mejora rentabilidad | Mayor flexibilidad Menor riesgo de quiebra |

| CONS | Riesgo de insolvencia Obligaciones de pago | Costes más altos Dilución de control |

D/E Ratio y diferencia con el Debt ratio

Suele haber una confusión habitual al traducir debt ratio al español y se suele confundir ratio de endeudamiento con ratio de deuda. D/E ratio es lo que nosotros consideramos ratio de endeudamiento, mientras que el ratio de deuda (debt ratio) mide la deuda total entre el total Activo de la empresa.

El D/E ratio o debt-to-equity ratio y el ratio de deuda son indicadores financieros relacionados, pero tienen diferencias clave en su cálculo y propósito.

Mientras que el D/E ratio compara la deuda total con el patrimonio de los accionistas (equity). El Ratio de deuda compara la deuda total de la empresa con el patrimonio de la empresa (Recuerda la fórmula del Ratio de Endeudamiento = Deuda total / Total Activo)

Ejemplo práctico de los dos ratios

Vamos a verlo con el Balance (real) de una Inc. (empresa de US):

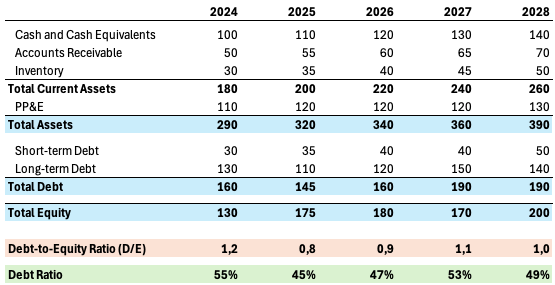

Este es el balance de un BP. Para que veas la comparativa entre el D/E ratio y el ratio de endeudamiento fijémonos en el ejercicio 2024:

- Debt-to equity ratio = Total Debt / Total Equity = 160 /130 = 1.2

- Debt ratio = Total Debt / Total Assets = 160 / 290 = 55%

Propósito e Interpretación de cada uno

• D/E ratio: Mide qué proporción de la financiación de la empresa proviene de deuda en comparación con equity. Es útil para analizar la estructura de capital y el riesgo financiero, indicando si la empresa depende más de capital de los accionistas o de préstamos para financiar sus operaciones.

• Debt ratio: Aunque lo verás más en el artículo enlazado. Evalúa la proporción de deuda respecto al total de activos, indicando qué porcentaje de los activos de la empresa está financiado por deudas. Es una medida de apalancamiento financiero general y ayuda a determinar el nivel de riesgo en términos de dependencia de deuda sobre el total de recursos.

Cuándo usaría cada uno

• D/E ratio: Es preferible cuando se quiere conocer el nivel de apalancamiento en relación con los accionistas. Este ratio ayuda a los inversores a analizar si el crecimiento de la empresa proviene de financiamiento externo o de fondos propios.

• Ratio de deuda: Se utiliza para analizar qué tan cargada de deuda está la empresa en relación con sus activos totales. Es más útil para ver qué proporción de los activos depende del financiamiento de deuda, sin considerar el equity.

Ambos ratios son complementarios y se suelen usar en conjunto para una comprensión completa del perfil financiero y de apalancamiento de una empresa.

Interpretación del D/E ratio

D/E Ratio y las estrategias de crecimiento empresarial

El D/E ratio influye directamente en las estrategias de crecimiento empresarial. Empresas en crecimiento suelen aumentar su deuda para financiar expansiones, investigación y desarrollo (I+D) o adquisiciones. En estos casos, un D/E ratio moderadamente alto puede ser un reflejo positivo de una estrategia proactiva de crecimiento. Esta estrategia ha permitido crear grandes grupos empresariales y a largo plazo bien ejecutada grandes patrimonios.

Sin embargo, las empresas deben ser cuidadosas al aumentar su deuda, pues un apalancamiento excesivo puede limitar su flexibilidad para asumir nuevas oportunidades de inversión. La clave está en mantener un equilibrio: demasiada deuda incrementa el riesgo, mientras que demasiada dependencia de equity puede ralentizar el crecimiento al limitar el financiamiento disponible. La verdad que es un arte.

Limitaciones y Consideraciones al Utilizar el Ratio Deuda-Capital

Aunque el D/E ratio es una métrica fundamental en el análisis financiero, tiene ciertas limitaciones que es importante tener en cuenta:

1. Variabilidad por Industria: Diferentes sectores operan con distintos niveles de deuda, por lo que el D/E ratio debe compararse con empresas del mismo sector. Por ejemplo, los bancos suelen tener ratios altos, mientras que las empresas de tecnología pueden operar con ratios más bajos.

2. No considera la calidad de la deuda: El D/E ratio no refleja la calidad o las condiciones de la deuda. Deudas a tasas de interés elevadas o de corto plazo pueden ser más riesgosas, incluso si el ratio es bajo.

3. Ignora la volatilidad del mercado: Las variaciones en el valor del capital contable pueden alterar el D/E ratio. Cambios en el precio de las acciones afectan el patrimonio, por lo que una caída en la bolsa podría aumentar el D/E ratio sin cambios en la estructura real de deuda.

4. No refleja el flujo de efectivo: Este ratio no revela la capacidad de la empresa para generar efectivo para cumplir con sus obligaciones, por lo que es recomendable utilizarlo junto con otros indicadores financieros como el ratio de cobertura de intereses.

Un D/E ratio negativo ocurre cuando el patrimonio neto es negativo, es decir, las deudas superan los activos. Esto es un signo alarmante, ya que sugiere que la empresa podría estar en una posición financiera precaria y en riesgo de insolvencia.

No hay un valor universalmente “óptimo” para el D/E ratio; varía según la industria. Generalmente, un ratio entre 1.0 y 2.0 se considera aceptable, pero en sectores como el financiero, los ratios pueden ser más altos. Lo importante es comparar el D/E ratio de una empresa con el promedio de su sector.

Puedes mejorar el D/E ratio reduciendo la deuda (por ejemplo, pagando préstamos) o aumentando el patrimonio neto (mediante la emisión de acciones o reteniendo más ganancias). Sin embargo, cada opción tiene implicaciones estratégicas, por lo que es importante considerar los efectos a largo plazo.

El D/E ratio, aunque es muy útil, no proporciona una imagen completa de la salud financiera de una empresa. Es mejor usarlo junto con otras métricas, como el EBITDA, el flujo de caja, o el ratio de cobertura de intereses, para obtener una visión más equilibrada y precisa de la capacidad de la empresa para manejar su deuda.

Por tanto, el D/E ratio es una herramienta fundamental para evaluar la estructura de capital de una empresa y su estrategia de apalancamiento. Un valor adecuado del D/E ratio indica que la empresa equilibra eficazmente sus fuentes de financiamiento, aprovechando las ventajas de la deuda sin asumir riesgos innecesarios.

Sin embargo, el uso del D/E ratio debe adaptarse al contexto específico de cada empresa y sector, complementándose con otros indicadores que permitan una visión completa y detallada de la situación financiera. Interpretado correctamente, el D/E ratio ofrece una poderosa visión sobre la salud financiera y el potencial de crecimiento de una empresa, siendo un elemento clave en las decisiones de inversión y financiamiento para accionistas, prestamistas y analistas financieros.

To the moon! 🐙